- Горизонтальный анализ

- Методика проведения горизонтального анализа отчетности

- Понимание результатов проведенного горизонтального анализа

- Пример

- Связи между формами финансовой отчетности при горизонтальном анализе

- Горизонтальный анализ баланса: сущность и пример проведения

- Понятие горизонтального анализа и его основные показатели

- Горизонтальный анализ и «золотое правило экономики»

- Пример расчетов при горизонтальном анализе баланса

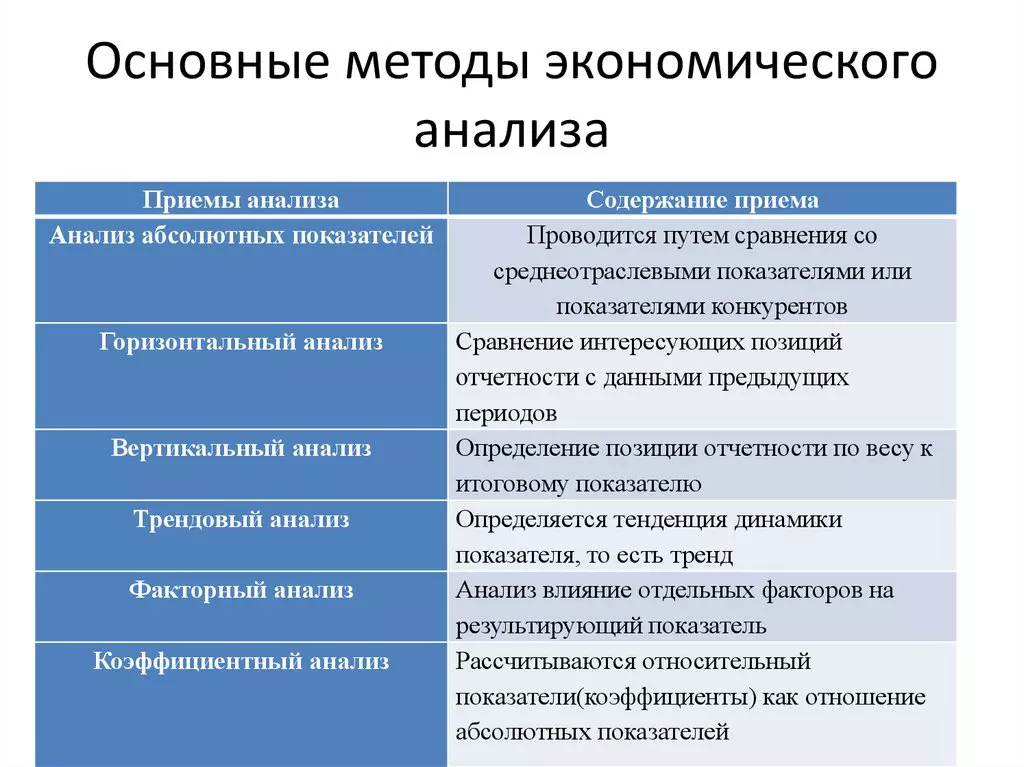

- Основные методы экономического анализа. Горизонтальный и вертикальный анализ

- Сущность горизонтального анализа. Примеры применения

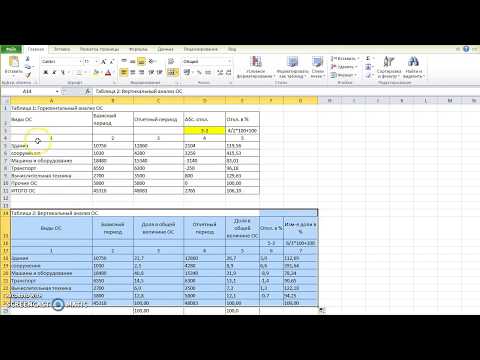

- Сущность вертикального анализа. Пример применения

- Вертикальный анализ баланса ПАО «КАМАЗ» в Excel

- Сравнение вертикального анализ баланса с другими методами финансового анализа

- Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

- Вертикальный анализ отчета о финансовых результатах

- Анализ структуры баланса (вертикальный и горизонтальный анализ)

- Горизонтальный анализ (временной или динамический) бухгалтерского баланса

- Вертикальный анализ бухгалтерского баланса

- Горизонтальный анализ баланса

- Горизонтальный анализ отчета о прибылях и убытках

- 🎦 Видео

Видео:Анализ и диагностика ФХДП: простой горизонтальный и вертикальный анализы в ExcelСкачать

Горизонтальный анализ

Горизонтальный анализ означает метод сопоставления значений одинаковых показателей в течение определенного временного периода. Другим названием метода является временной или динамичный, ведь проводится оценка изменения в определенном году по сравнению с показателя в предыдущем или базовом.

Горизонтальный анализ подразумевает сопоставление данных одного периода с предыдущим. В рамках финансового горизонтального анализа баланса происходит сравнение значения, например, дебиторской задолженности за 2016 год с дебиторской задолженностью за 2015 год.

Расчет абсолютных и относительных отклонений является важным элементом этого метода. Абсолютное отклонение означает изменение показателя, выраженное в рублях или другой валюте. Относительное отклонение означает изменение показателя, выраженное в процентах.

Простыми словами: Горизонтальный анализ – это сравнение данных за определенный времени.

Горизонтальный анализ, как и вертикальный анализ, также может использоваться при изучении основных форм финансовой отчетности предприятия: баланса, отчета о финансовых результатах, отчета о движении денежных средств. Кроме этого, в процессе анализа следует сравнивать между собой приросты показателей из различных форм финансового отчета, что позволит сформировать дополнительные выводы и рекомендации.

Методика проведения горизонтального анализа отчетности

Процесс предусматривает определение абсолютного отклонения, а также относительного прироста показателя. Например, при определении изменения суммы основных средств формула будет иметь вид:

Абсолютный прирост =

сумма основных средств в текущем году —

— сумма основных средств в предыдущем году

Относительный прирост =

абсолютный прирост

сумма основных средств в предыдущем году

*100%

При исследовании длительных явлений, происходящих в течение трех лет и более, целесообразно применять дефляторы для получения реальных результатов изменения явления в процессе его развития.

При выполнении анализа изменений из года в год, соблюдайте следующие правила:

1. Если элемент имеет значение в базовом году, и не имеет нулевое значение в следующем периоде, снижение равно 100%.

2. Осмысленное процентное изменение не может быть посчитано, если одно число является положительным, а второе число отрицательное.

3. Процентное изменение не может быть вычислено, если нет числа в базовом периоде.

Понимание результатов проведенного горизонтального анализа

Трактовка результатов зависит от явления, которое исследуется. Например, уменьшение стоимости основных средств может быть свидетельством снижения производственного потенциала предприятия, т.е. является негативным явлением.

В то же время сокращение объектов незаконченного строительства свидетельствует о введении предприятием новых основных средств в деятельность, т.е. является положительным явлением.

Увеличение суммы собственного капитала приводит к улучшению показателей финансовой устойчивости.

Пример

При изучении финансовой отчетности и коэффициентов также важно определить тенденции, ведь они столь же важны для понимания деятельности компании, как и абсолютные или относительные показатели.

Анализ тенденций дает важную информацию относительно исторических показателей и роста и, учитывая достаточно длинную историю точной сезонной информации, может оказать большую помощь в качестве инструмента планирования и прогнозирования для управленцев и аналитиков.

Таблица 1 – Горизонтальный анализ баланса для гипотетической компании в течение 5 лет, тыс. руб.

| Показатели | Период | Абсолютное отклонение | Относительное отклонение | ||||

| 1 | 2 | 3 | 4 | 5 | |||

| Основные средства | 9 | 2 | 6 | 1 | 8 | -1 | -11,1 |

| Внеоборотные активы | 9 | 2 | 6 | 1 | 8 | -1 | -11,1 |

| Запасы | 25 | 25 | 36 | 15 | 27 | 2 | 8 |

| Дебиторская задолженность | 67 | 41 | 37 | 44 | 79 | 12 | 17,9 |

| Финансовые вложения | 6 | 7 | 7 | 1 | 4 | -2 | -33,3 |

| Денежные средства и эквиваленты | 19 | 29 | 27 | 39 | 16 | -3 | -15,8 |

| Оборотные активы | 117 | 102 | 107 | 99 | 126 | -9 | -7,7 |

| Активы | 126 | 104 | 113 | 100 | 134 | -8 | -6,3 |

Таблица 1 представляет собой частичный баланс для гипотетической компании в течение пяти периодов. В двух последних столбцах таблицы показаны изменения за период №5 по сравнению с периодом 1, что выражается как в абсолютной валюте (в данном случае, в рублях), так и в процентах.

Стоит рассмотреть причины, по которым происходит изменение, что позволит понять тенденции, которые сформировались в компании. В этом примере наибольший процент изменения показывают инвестиции, которые уменьшились на 33,3 процента. Тем не менее, исследование абсолютной валютной суммы изменений показывает, что инвестиции изменились лишь на 2 тыс. руб.

, и более значительным изменением стало увеличение на 12 тыс. руб. дебиторской задолженности.

https://www.youtube.com/watch?v=4TRmAjxdroc

Горизонтальный анализ балансов выдвигает на первый план структурные изменения, которые произошли в бизнесе. Прошлые тенденции, очевидно, не обязательно являются точным предсказателем будущего, особенно когда происходят экономические или конкурентные изменения окружающей среды.

Исследование прошлых тенденций является более ценным, когда макроэкономические условия и конкурентная среда являются относительно стабильными и когда аналитик рассматривает стабильный или зрелый бизнес. Тем не менее, даже в менее стабильных условиях, исторический анализ может служить основой для разработки прогнозов.

Понимание прошлых тенденций является полезным в оценке того, сохранятся ли эти тенденции или изменят свое направление.

Одним из показателей успеха для компании является более быстрый рост по сравнению со скоростью роста рынка, в котором она работает.

Компании, которые растут медленно, могут оказаться не в состоянии привлечь капитал.

С другой стороны, компании, которые растут слишком быстро, могут обнаружить, что их административные и информационные системы управления не могут идти в ногу со скоростью расширения.

Связи между формами финансовой отчетности при горизонтальном анализе

Данные тренда, генерируемые горизонтальным анализом, можно сравнить с другими элементами финансовой отчетности.

Например, темпы роста активов для гипотетической компании в таблице 1 можно сравнить с ростом выручки компании за тот же период времени.

Если доходы растут быстрее, чем активов, то компания повышает свою эффективность (то есть, производит больше выручки на каждый рубль, вложенный в активы).

В качестве еще одного примера рассмотрим ежегодные процентные изменения для гипотетической компании:

Выручка +20%

Чистая прибыль +25%

Операционный денежный поток -10%

Активы +30%

Чистая прибыль растет быстрее, чем выручка, что свидетельствует о растущей рентабельности. Тем не менее, аналитик должен был бы определить, возникли ли более высокие темпы роста чистой прибыли от обычной деятельности или от неосновной деятельности.

Кроме того, снижение на 10 процентов операционного денежного потока, несмотря на рост выручки и чистой прибыли, явно требует дальнейшего расследования, поскольку это может указывать на проблемное качество прибыли. Наконец, тот факт, что активы росли быстрее, чем выручка, показывает снижение эффективности компании.

Аналитик должен изучить факторы увеличения активов и причины этих изменений.

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.

Видео:Метод анализа: Горизонтальный анализ бухгалтерского баланса. #АФО #анализ #Метод #горизонтальныйСкачать

Горизонтальный анализ баланса: сущность и пример проведения

Составление бухгалтерского баланса – это логичное завершение отчетного периода. Но не конец финансовой работы.

Готовый бухгалтерский отчет важно уметь читать, потому что привычка понимать то, что на самом деле происходит с бизнесом, может стать очень прибыльной.

Читать баланс – это понимать и всесторонне анализировать его статьи. В качестве примера рассмотрим горизонтальный анализ баланса.

Понятие горизонтального анализа и его основные показатели

Горизонтальный анализ баланса – это оценка отдельных показателей (статей) в динамике за ряд равнозначных временных периодов (квартал, год). В его основе лежит принцип сравнения отчетных показателей (Б1) с предыдущими (Б0). Он позволяет определить тенденцию изменения отдельных статей финансового отчета, поэтому имеет второе называние «трендовый».

По степени сложности расчетов горизонтальный анализ самый доступный. Традиционно рассчитываются такие аналитические величины:

- Абсолютное отклонение (в денежных единицах): ΔБ = Б1 — Б0;

- Относительное отклонение (в процентах): ΔБ = (Б1 ‒Б0) / Б0 × 100;

- Индекс (темп) роста: ТБ = Б1 / Б

Интерпретируют результаты расчетов так:

- если отклонение ΔБ имеет положительное значение или индекс ТБ ˃ 1, то статья баланса увеличилась;

- если отклонение ΔБ получилось со знаком «‒» или ТБ < 1, то статья уменьшилась.

Профессиональный бухгалтер-аналитик должен знать, когда позитивные отклонения – это хорошо, а когда – плохо. Например, увеличение денежных средств, прибыли, имущества – это позитивная тенденция.

Но если параллельно с денежными средствами возрастает и кредиторская задолженность, а нераспределенная прибыль сокращается, что увеличивает финансовую зависимость компании, то денежная радость не так однозначна.

Горизонтальный анализ и «золотое правило экономики»

Горизонтальным методом оценивается не только бухгалтерский баланс предприятия, но и отчет о финансовых результатах. Данные этих отчетов используются для сравнения темпов развития компании по разным критериям.

«Золотое правило экономики» дает возможность оценить потенциал предприятия. Оно подразумевает такие принципы успешности:

- Прибыль, доходы, собственный капитал и активы должны расти, что свидетельствует о росте экономического потенциала;

- Прибыль должна расти быстрее выручки, что доказывает сокращение издержек;

- Доходы должны расти быстрее собственного капитала, что характеризует привлечение средств за счет покупателей, а не учредителей;

- Собственный капитал должен расти быстрее активов, потому что финансовая независимость очень важна для компании.

Рост чистой прибыли и собственного капитала – это хорошая тенденция. Но если прибыль растет медленнее, чем капитал, то предприятие не в полной мере использует возможности для повышения эффективности коммерческой деятельности.

Формальный анализ отклонений показателей не дает возможности сделать правильные выводы. Нужны специальные знания, чтобы оценивать изменения в отчете комплексно, во взаимосвязи разных показателей.

Пример расчетов при горизонтальном анализе баланса

Проанализируем баланс условного предприятия за сокращенной формой.

https://www.youtube.com/watch?v=gg3TLUKOH3U

Выводы после расчетов:

- В целом имущество предприятия увеличилось несущественно (на 83 тыс. руб. или 1,51%). Это свидетельствует о стабильности компании в условиях финансового кризиса;

- В активе баланса наблюдается рост внеоборотных активов (на 4,4%) и сокращение оборотных активов (на 0,9%). Это тревожный фактор, потому что предприятие сокращает свою ликвидность;

- В пассиве наиболее активно увеличился капитал (на 99 тыс. руб. или 5,23%). Долгосрочные обязательства сократились на 20 тыс. руб. (80%), что может говорить о своевременном погашении долгосрочного займа. Краткосрочные обязательства фактически остались на прежнем уровне (рост менее 1%).

Укрупненный отчет не позволяет сделать более глубокие выводы. Будет правильно дополнить горизонтальный финансовый анализ вертикальным, чтобы оценить структуру баланса.

Совет: самостоятельно рассчитайте абсолютные и относительные показатели изменения статей баланса (можно использовать Мicrosoft Exel), а затем подготовьте их интерпретацию, используя собственные знания и финансовые консультации авторитетных специалистов.

Видео:Видеоурок «Анализ бухгалтерской (финансовой) отчетности организации»Скачать

Основные методы экономического анализа. Горизонтальный и вертикальный анализ

Экономический анализ (анализ хозяйственной деятельности) — наиболее распространенный метод исследования в экономической теории, является научной базой принятия управленческих решений в бизнесе, ведь для их обоснования необходимо выявлять производственные и финансовые риски, прогнозировать воздействие принимаемых решений на конечные результаты деятельности предприятия.

Любой квалифицированный экономист (бухгалтер, финансист, аудитор и др.) должен владеть современными методами экономических исследований для проведения комплексного экономического анализа.

В зависимости от того, какой вид отчетности служит источником экономического анализа, выделяют финансовый и управленческий анализ деятельности предприятия.

Финансовый анализ проводится по данным финансовой (бухгалтерской) отчетности и регистров бухгалтерского учета, на основе которого готовится отчетность. Управленческий анализ проводится на основе как бухгалтерского учета и финансовой отчетности, так и управленческого учета и отчетности.

Отметим, что финансовый анализ является обязательным элементом как финансового менеджмента на предприятии, так и его экономических взаимоотношений с партнерами, финансово-кредитной системой.

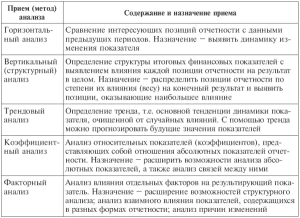

Для проведения финансового и управленческого анализа предприятия используются определенные методы и инструментарий. Основные методы финансового и управленческого анализа:

- горизонтальный анализ — сравнение каждой позиции отчетности с предыдущим периодом;

- вертикальный анализ — определение структуры итоговых показателей, выявление влияния каждой позиции отчетности на результат в целом;

- трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда — основной тенденции динамики показателя. С помощью тренда формируют возможные значения показателей в будущем, то есть проводят перспективный прогнозный анализ;

- коэффициентный анализ — соотношение отдельных показателей финансовой (управленческой) отчетности;

- факторный анализ — анализ влияния отдельных факторов на результативный показатель с помощью детерминированных или стохастических приемов исследования.

Сущность горизонтального анализа. Примеры применения

Горизонтальный анализ предполагает изучение абсолютных показателей статей отчетности организации за определенный период, расчет темпов их изменения и оценку.

Для этого строятся аналитические таблицы, в которых абсолютные показатели отчетности дополняются показателями относительными, т.е. просчитываются изменения абсолютных показателей в сумме и в процентах.

Примеры применения горизонтального анализа представлены в таблице 1 и 2.

| Вид товара | Объем производства, шт. | Абсолютное отклонение, шт. | Темпы роста, % | |

| план | факт | |||

| А | 300 | 325 | 325-300 = 25 | (325/300)*100 = 108 |

| В | 250 | 213 | 213-250 = -37 | (213/250)*100 = 85 |

| Итого: | 550 | 538 | 538-550 = -12 | (538/550)*100 = 98 |

Из таблицы 1 видно, что план по производству товара А перевыполнен на 8%, а по изделию В — недовыполнен на 15 %. В целом план по производству товаров А и В выполнен на 98%, то есть недовыполнен на 2%.

| Мероприятия | Выпуск товаров, шт. | Изменения (+,-) | ||

| По плану | Фактически | Абсолютное, шт. | Относительное, % | |

| 1.Внедрение новой технологии | 150 | 120 | 120-150 = -30 | (120/150)*100-100 = -20 |

| 2.Модернизация действующего оборудования | 300 | 270 | 270-300 = -30 | (270/300)*100-100 = -10 |

| 3.Приобретение новой техники | 500 | 545 | 545-500 = +45 | (545/500)*100-100 = +9 |

Из таблицы 2 видно, что не выполнен план увеличения выпуска товаров по первым двум мероприятиям, выявленный резерв – 60 изделий. План увеличения выпуска товаров по третьему мероприятию перевыполнен на 45 изделий – работа на новой технике является более эффективной.

Сущность вертикального анализа. Пример применения

Назначение вертикального анализа заключается в возможности проанализировать целое через отдельные его элементы, то есть определить структуру (удельный вес) — относительную долю составного элемента в общей сумме.

Технология вертикального анализа состоит в том, что общую сумму принимают за сто процентов, и каждый элемент (слагаемое) этой суммы представляют в виде процентной доли от принятого базового значения.

Пример применения вертикального анализа представлен в таблице 3.

| Наименование товара | Объем продаж, тыс. руб. | Удельный вес, % |

| А | 100 | (100/330)*100 = 30,3 |

| В | 150 | (150/330)*100 = 45,5 |

| С | 80 | (80/330)*100 = 24,2 |

| Итого: | 330 | 100 |

Из таблицы 3 видно, что наименьшую долю в объеме продаж имеет товар С, удельный вес которого 24,2%. Наибольшую долю имеет товар В с удельным весом 45,5%.

Поскольку горизонтальный и вертикальный анализ взаимодополняют друг друга, то на практике часто строят аналитические таблицы, характеризующие как структуру отчетной формы, так и динамику отдельных ее показателей.

https://www.youtube.com/watch?v=Ooq59YCMjec

Горизонтальный и вертикальный анализ широко применяется для первичного анализа финансовой, бухгалтерской отчетности предприятия, а также при межхозяйственных сопоставлениях.

- далее: Методика экономического факторного анализа

Видео:Основные методы и приёмы экономического анализа для бизнесаСкачать

Вертикальный анализ баланса ПАО «КАМАЗ» в Excel

Вертикальный анализ – это метод диагностики финансового состояния организации и оценка динамики изменения структуры.

Цель и суть вертикального анализа финансовой отчетности является анализ изменения структуры финансовых показателей за рассматриваемый период. Данный анализ применяется для оценки структуры бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств.

В статье рассмотрим как осуществляется вертикальный анализ баланса и отчета о финансовых результатах на примере предприятия ПАО «КАМАЗ».

Направления проведения вертикального анализа бухгалтерского баланса организации несет следующие:

- Оценка структурного изменения активов / пассивов компании.

- Расчет изменения доли заемного капитала организации.

- Определение состава оборотного и внеоборотного капитала.

- Сравнение между собой структуры капитала различных компаний или компаний различной отрасли.

Вертикальный анализ может применяться не только для бухгалтерского баланса, а также для отчета о финансовых результатах (форма №2) при определении структуры доходов и расходов. Например, для диагностики структуры выручки или прибыли от продаж и т.

д. Вертикальный анализ аналогично может использоваться для отчета об изменениях капитала (форма №3) и отчете о движении денежных средств (форма №4), но, как правило, вертикальный анализ ограничивается для баланса и отчета о финансовых результатах.

Сравнение вертикального анализ баланса с другими методами финансового анализа

Вертикальный анализ является одним из инструментов (методов) анализа финансовой отчетности организации для диагностики негативной тенденции изменения показателей, снижения финансовой устойчивости из-за роста доли заемного капитала и т.д. Кроме него также применяются другие методы ⇓.

| Название анализа финансовой отчетности | Направления применения | Преимущества | Недостатки |

| Вертикальный анализ(аналог: структурный анализ) | Применяется для определения структуры капитала организации, финансовых показателей и изменение структуры во времени | Позволяет отследить структурные изменения активов и пассивов компании | Используется для диагностикиНе дает оценку финансовому состоянию предприятия |

| Горизонтальный анализ(аналог: трендовый анализ) | Используется для оценки направления и прогнозирования динамики изменения финансовых показателей | Позволяет оценить динамику изменения по годам финансовых показателей | Служит в большей степени для диагностики, а не для принятия управленческих решений и оценке финансового состояния |

| Коэффициентный анализ | Оценка финансовых показателей характеризующих: рентабельность, финансовую устойчивость, оборачиваемость и ликвидность организации(⊕ 12 основных коэффициентов финансового анализа от Жданова Василия) | Дает оценку эффективности тех или иных показателей хозяйственной деятельности предприятия.Внесенные нормативы позволяют выделить проблемные показатели и принять управленческие решенияИспользуется для оценки финансовой эффективности предприятий одной отрасли | Сложно определить вероятность риска банкротства и уровень финансовой надежности |

| Скоринговая (рейтинговая) оценка | Комплексная оценка финансового состояния компании, платежеспособности и финансовой надежности. Применение моделей оценки вероятности банкротства, рейтинговых моделей, бальных и экспертных методов | Комплексный критерий на основе модели оценки финансового состояния позволяет определить вероятность риска банкротства | Итоговая оценка может искажаться из-за пикового завышения одного из показателя модели |

Последовательность комплексного анализа финансовой отчетности следующая. Сначала применяется горизонтальный и вертикальный анализ, далее рассчитываются коэффициенты и в завершении оцениваются с помощью финансовых моделей. Более подробно про применение горизонтального анализа баланса читайте в статье: → «Горизонтальный анализ баланса на примере ПАО КАМАЗ в Excel«.

Пример вертикального анализа баланса для ПАО КАМАЗ в Excel

Рассмотрим пример вертикального анализа бухгалтерского баланса для компании ПАО «КАМАЗ». Для этого необходимо скачать баланс с официального сайта компании или по ссылке → Скачать бухгалтерский баланса ПАО «КАМАЗ» в PDF.

Проведем вертикальный анализ внеоборотных активов, для этого необходимо оценить какую часть / долю занимают ее составные части.

https://www.youtube.com/watch?v=ZskRe6CvyPc

Доля нематериальных активов (F9) =C9/$C$18

Доля результатов исследований и разработок (F10) = C10/$C$18

Доля основных средств (F13) = C13/$C$18

Доля доходных вложений в материальные ценности (F14) = C14/$C$18

Доля финансовых вложений (F15) = C15/$C$18

Доля отложенных налоговых активов (F16) = C16/$C$18

Доля прочих внеоборотных активов (F17) = C17/$C$18

Можно заметить, что сумма всех частей дадут 100%. На рисунке ниже представлен пример проведения вертикального анализа внеоборотных активов в бухгалтерском балансе ⇓.

На следующем этапе можно выделить максимальные и минимальные доли в формировании внеоборотных активов на 2014 год.

Максимальную долю в формировании внеоборотных активов (66,3%) занимает основные средства, минимальная доля у результатов исследований и разработок (0,4%). Для отражения динамики изменения структуры необходимо построить диаграмму областей ⇓.

Можно отметить, что к 2016 году наблюдается снижение доли основных средств (ОС) с 66,3% до 36,1% и увеличение доли финансовых вложений с 7% до 43%. Снижение доли ОС может свидетельствовать о снижении вложений предприятия в производство и развитие долгосрочного потенциала. К основным средствам относят: здания, сооружения, оборудование, транспортные средства, инструмент и инвентарь.

Вертикальный анализ отчета о финансовых результатах

Универсальность метода позволяет его применять для анализа отчета о финансовых результатах (форма №2) и определить как изменялась доля расходов и доходов при формировании выручки. Для примера возьмем предыдущую финансовую отчетность ПАО «КАМАЗ» и отразим изменение показателей выручки за 2015 и 2016 год. Можно заметить, что выручка составляет 100%.

Доход от полученных субсидий (Е8) =C8/C7

Себестоимость продаж (Е9) =C9/$C$7

Валовая прибыль (Е10) =C10/$C$7

Аналогичным образом рассчитываются все остальные строки отчета о финансовых результатах. На рисунке ниже представлен пример применения метода ⇓.

Как видно из рисунка, себестоимость произведенной продукции (затраты) выше чем выручка, но положительная выручка сохраняется за счет доходов в виде субсидий.

С 2015 до 2016 года было увеличение доли валовой прибыли с 4,6% до 9,%, снижение прибыли от продаж с 6,2% до 4,4%, уменьшение прибыли до налогообложения с 4,7% до 1,3% .

Особое внимание следует обратить на анализ чистой прибыли. Так доля чистой прибыли в выручке снизилась с 3,8% до 1% — это может свидетельствовать о снижении финансовой устойчивости и финансовой мобильности, т.к.

способность предприятия совершать реинвестирования чистой прибыли в создание новых основных средств, нематериальных активов (научных разработок и патентов) снизилась.

Чистая прибыль является одним из итоговым фактором оценки эффективности функционирования предприятия и снижение чистой прибыли приводит к утрате инвестиционной привлекательности в долгосрочной перспективе. Более подробно про чистую прибыль читайте в статье: → Чистая прибыль предприятия: формула и методы анализа.

Выводы

Вертикальный анализ применяется как метод анализа финансовых показателей из бухгалтерского баланса, отчета о финансовых результатах, а также может быть использован для отчета о движении денежных средств и для отчета о движении капитала.

Метод используется для оценки динамики структуры активов и пассивов баланса.

Для проведения комплексного финансового анализа его необходимо использовать совместно с горизонтальным и коэффициентным анализом, а также оценкой по моделям банкротства.

Видео:Метод анализа: Вертикальный анализ бухгалтерского баланса. #АФО #анализ #вертикальный #методанализСкачать

Анализ структуры баланса (вертикальный и горизонтальный анализ)

Анализ структуры активов и пассивов бухгалтерского баланса являетсячастью анализа имущественного положения организации при анализефинансового состояния предприятия. Анализ активов и пассивов балансапозволяет проследить динамику их состояния в анализируемом периоде.Анализ структуры и динамики статей баланса показывает:

- какова величина текущих и постоянных активов, какизменяется их соотношение, а также выявить источники финансирования;

- какие статьи растут опережающими темпами, и как этосказывается на структуре баланса;

- увидеть долю запасов и дебиторской задолженности вструктуре активов;

- насколько велика доля собственных средств, и в какойстепени компания зависит от заемных ресурсов;

- каково распределение заемных средств по срокам погашения;

- какую долю в пассивах составляет задолженность передбюджетом, банками и трудовым коллективом.

Практика экономического анализa выработала такие правила чтения финансовых отчетов, как:

Горизонтальный анализ (временной или динамический) бухгалтерского баланса

Горизонтальный анализ – это сравнениекаждой позиции отчетности с предыдущим периодом в относительном иабсолютном виде с тем, чтобы сделать лаконичные выводы.

Иначе говоря горизонтальный анализ – этосравнение показателей текущего периода с теми же показателями прошлогопериода, то есть наблюдение динамики (уменьшение или увеличениезначения показателя во времени).

Необходимо обратить внимание на такиестроки актива баланса, как «Финансовые вложения»,«Денежные средства и денежные эквиваленты» и«Дебиторская задолженность».

Вычитаем из показателяотчетного периода показатель прошлого периода и смотрим, произошлоувеличение или уменьшение статьи.

https://www.youtube.com/watch?v=Xf1ch0w_xSM

Желательно посмотреть два, а то и три последовательных годадеятельности, так как это более наглядно отражает тенденцию роста или же спада платежеспособности.

Тот факт, что в отчетности, помимо денег, присутствуют ифинансовые вложения, говорит о наличии свободных денежных (самыхликвидных) средств в компании и о существовании работающей финансовойполитики. Что означает что, деньги не лежат мертвым грузом на расчетномсчете – они работают, инвестируются в какие-то проекты.

Уменьшение суммы денежных средств, как правило,свидетельствует об ухудшении платежеспособности, но не все так однозначно.

Поэтому далее нужно посмотреть, откуда появились деньги. Обэтом нам расскажет пассив баланса. В основном надо обратить внимание натакие статьи, как Кредиторская задолженность и Заемные средства.Значительно реже к увеличению денежных средств приводит рост статейУставный капитал, Доходы будущих периодов, Нераспределенная прибыль (непокрытый убыток).

Динамика статей пассива показывает нам, откуда появляютсяактивы (в частности, интересующие нас денежные средства).

Особенноинтересна в этом ракурсе статья Поступления от покупателей и заказчиковбухбаланса (расшифровка к статье 1520 Кредиторская задолженность), ведьименно такие поступления в основном должны являться источникамифинансирования деятельности большинства компаний.

Снижение этогопоказателя свидетельствует как о меньшем авансировании, так и обуменьшении заказов в целом. Понять это можно лишь в комплексе,рассчитав и прочие показатели платежеспособности.

Также в рамках вопроса о поступлении денег необходиморассмотреть строку Заемные средства – увидеть динамику ростаили уменьшения займов.

Отдает ли компания займы или только набирает? Кпримеру, если произошло резкое снижение остатков денег на расчетномсчете, это совсем не означает спад платежеспособности.

Это, может,одновременно на похожую сумму сократились остатки заемных средств впассиве, то есть компания, просто вернула заем.

Несомненно, приоритетным для хорошей платежеспособностиявляется наличие долгосрочных пассивов. То есть тех, на которые ненужно отвлекать оборотные средства в ближайшее время.

Отметим, чтопредставление в отчетности активов и пассивов с подразделением взависимости от срока обращения (погашения) на краткосрочные идолгосрочные (пункт 19 ПБУ 4/99) существенно для проведения финансовогоанализа.

Составление отчетности с нарушением этого положенияможет привести к искажению результатов анализа.

С целью сравнения рассчитывают абсолютные и относительныеизменения (отклонения). В учебниках под анализом понимаютименно расчет изменений, заполнение аналитических таблиц. Можно назватьэту процедуру формальным анализом. Анализ по существу представляетсобой оценку полученных значений.

Формальные подходы к оценке иногдавстречаются, но они, как правило, бесполезны для обоснования решений.Серьезная оценка зависит, в первую очередь, от целей анализа. Крометого, она учитывает специфику деятельности исследуемой компании,особенности внешней среды, ее современное состояние.

Технология анализа достаточно проста: последовательно вовторой и третьей колонках помещают данные по основным статьям балансана начало и конец года. В западных представлениях часто данные концагода помещают первыми.

Затем в четвертой колонке вычисляется абсолютноеотклонение значения каждой статьи баланса. В последней колонкеопределяется относительное изменение в процентах каждой статьи.

Аналогичный анализ производится на основе отчета о прибыли предприятия.

Горизонтальныйанализ бухгалтерского баланса в Excel

Вертикальный анализ бухгалтерского баланса

Вертикальный анализ (структурный)– определение структуры итоговых финансовыхпоказателей, с выявлением влияния каждой позиции отчетности нарезультат в целом.

Технология вертикального анализа состоит в том, чтообщую сумму активов предприятия (при анализе баланса) и выручку (прианализе отчета о прибыли) принимают за сто процентов, и каждую статьюфинансового отчета представляют в виде процентной доли от принятого базового значения.

Вертикальный анализ бухгалтерского баланса показывает,из-за чего произошли изменения платежеспособности в рассматриваемомпериоде анализируемой компании. Вертикальный анализ представляет собойрасчет доли анализируемой статьи баланса в общем итоге баланса.

https://www.youtube.com/watch?v=4ERxP3MqYOo

Опять же для оценки платежеспособности необходимо обратить внимание надолю таких статей, как «Финансовые вложения»,«Денежные средства и денежные эквиваленты» и«Дебиторская задолженность», а также изменениеструктуры пассивов, по итогам изучения которых можно сделать заключениео причинах изменения, в том числе и платежеспособности.

Для расчета доли берем, например, показатель статьи«Денежные средства и денежные эквиваленты», делим на валюту баланса иумножаем на 100%. Таким образом, мы видим, какую долю активов у насзанимают денежные средства.

Сравнительную базу при процентном анализе образуют показателипредыдущих периодов или показатели других компаний, как правило, из тойже отрасли.

Чтобы проводить сравнение, необходимо устранитьнесоответствия в размерах компаний (оборотах), для этого значенияпоказателей отчета о прибылях и убытках выражают в процентах от объемапродаж (выручки), а балансовые статьи – в процентах от итога баланса.

Как следует из приведенного выше описания, горизонтальный ивертикальный анализ финансовой отчетности предприятия являетсяэффективным средством для исследования состояния предприятия иэффективности его деятельности. Рекомендации, сделанные на основе этогоанализа носят конструктивный характер и могут существенно улучшитьсостояние предприятия, если удастся их воплотить в жизнь.

Вертикальныйанализ бухгалтерского баланса в Excel.

Горизонтальный и вертикальный приемы анализа может реализованв так называемом сравнительном аналитическомбалансе, который получается из исходного бухгалтерского путемукрупнения (объединения) отдельных статей и дополнения его показателямиструктуры и динамики за отчетный период. Статьи баланса группируются всоответствии с целями анализа, с учетом специфики деятельностиорганизации и других факторов. В отечественных учебных пособиях активы,как правило, классифицируют по уровню ликвидности.

Горизонтальный анализ (временной) агрегированного баланса (скачать таблицу).

Вертикальныйанализ (структурный) агрегированного баланса (скачать таблицу).

Горизонтальный анализ баланса

Статьи баланса | Сумма, тыс. руб. | Изменение | ||

Прошлый период | Текущий период | абсолютное | в процентах | |

Актив | ||||

Основные средства | 361200 | 353500 | -7700 | -2,13 |

Запасы | 272900 | 261700 | -11200 | -4,10 |

Дебиторская задолженность | 44200 | 25250 | -18950 | -42,87 |

Денежные средства | 1950 | 2550 | +600 | +30,77 |

Итого активы | 680250 | 643000 | -37250 | -5,48 |

Пассив | ||||

Краткосрочные обязательства | 67900 | 42950 | -24950 | -36,75 |

Долгосрочные обязательства | 117800 | 115600 | -2200 | -1,87 |

Итого обязательств | 185700 | 158550 | -27150 | -14,62 |

Акционерный капитал | 400000 | 400000 | – | – |

Добавочный капитал | 69550 | 62200 | -7350 | -10,57 |

Резерв | 25000 | 22250 | -2750 | -11,00 |

Итого собственного капитала | 494550 | 484450 | -10100 | -2,04 |

Итого пассивы | 680250 | 643000 | -37250 | -5,48 |

Пригоризонтальном анализе отчета о прибыляхи убытках наиболее важным являетсярассмотрение изменения выручки отреализации в сравнении с изменениямирасходов, а также как сочетание этихизменений влияет на прибыль (таблица13.2).

Таблица 13.2

Горизонтальный анализ отчета о прибылях и убытках

Статьи | Сумма, тыс. руб. | Изменение | ||

Прошлый период | Текущий период | абсолютное | в процентах | |

Выручка от реализации | 1140100 | 1200050 | +59950 | +5,26 |

Себестоимость реализованной продукции | 692040 | 725889 | +33849 | +4,89 |

Валовая прибыль | 448060 | 474161 | +26101 | +5,83 |

Коммерческие расходы | 227435 | 238708 | +11273 | +4,96 |

Управленческие расходы | 54930 | 57869 | +2939 | +5,35 |

Операционная прибыль | 165695 | 177584 | +11889 | +7,18 |

Проценты | ||||

Прибыль до налога | 165695 | 177584 | +11889 | +7,18 |

Налоги | 39767 | 42620 | +2853 | +7,17 |

Чистая прибыль | 125928 | 134964 | +9036 | +7,18 |

Однимиз вариантов горизонтального анализаявляется анализ тенденций развития(трендовый анализ), при котором определениеизменений (в процентах) проводитсяпоследовательно за несколько лет поотношению к базовому году. Этот анализочень важен, так как долгосрочный обзорможет выявить глубокие структурныеизменения.

https://www.youtube.com/watch?v=TcX4aHEYJmU

Прианализе тенденций используются индексы.В индексах один год принимается забазовый (100 %), и в соответствии с этимрассчитываются индексы для других лет.

Индекс = | Показатели анализируемого года | х 100 %. |

Показатель базового года |

В результатепроведения такого анализа можнопроследить тенденции главных финансовыхпоказателей компании, их изменчивостьили постоянство, а также выявить причиныпроизошедших изменений.

Подтрендомпонимаетсядлительная тенденция измененияэкономических показателей. Когдастроятся экономико-математическиемодели прогноза, тренд оказываетсяпервой, основной составляющейпрогнозируемого временного ряда, накоторую уже накладываются другиесоставляющие, например, сезонныеколебания.

Припрогнозировании финансовой отчетноститрендовый анализ обеспечивает, настолькоэто возможно, достоверность предсказаний.Трендовый метод основан на рассмотрениипрошлых результатов работы компании,вытекающих из финансовых отчетов,отчетов о движении наличности и анализакоэффициентов.

Прогнозная финансоваяотчетность является основным инструментомфинансового контроля, т. к. в нейпредусматриваются ожидаемое развитиеи целевые установки предприятия.Трендовый (прогнозный) анализ позволяетконтролировать влияние исходныхпредпосылок и конкретных решений, т. е.

по сути дела речь идет о моделированииразвития предприятия в разных изменяющихсяусловиях конкуренции. Процесс моделированияфинансовой отчетности можно неоднократноповторять, меняя одно или несколькоусловий относительно темпа роста объемареализации, зависимости между элементамизатрат, уровня будущих процентных ставоки т. д.

При этом каждый раз контролируетсясохранение тенденции к росту (какправило, на протяжении следующих пятилет), и эта тенденция сравнивается сосновным вариантом прогноза.

Лучшимспособом осуществления долгосрочноготрендового анализа является использованиеиндексов. Расчет серии индексов требуетвыбора базисного года для всех показателей.Планируя сравнение трендовых индексовнет необходимости включать в расчетданные финансовой отчетности.

Следуетвключать лишь самые значительные изних. Анализ трендов индексов можнопроводить только с полным осознаниемвлияния различий в применении всопоставимые годы бухгалтерскийпринципов.

Важноедостоинство анализа трендов состоит втом, что он позволяет аналитику лучшепонять философию, методы и мотивыадминистрации предприятия, которыеможно выявить, отслеживая годовыеизменения. Чем разнообразнее будутэкономические условия сравниваемыхпериодов, тем лучшую программу преодолениянеблагоприятных условий и извлеченийпреимущества из благоприятных можетсоставить аналитик.

🎦 Видео

"Финансовый анализ, 01 1 Факторный, Горизонтальный, Вертикальный и Коэффициентный анализ"Скачать

Видеолекция 3. «Сравнение: горизонтальный анализ»Скачать

"Финансовый анализ, 01 1 Горизонтальный и вертикальный финансовый анализ""Скачать

Предмет и задачи экономического анализаСкачать

Финансовый анализ бизнеса на пальцах - как понимать финансовую отчетность компанийСкачать

Анализ финансового состояния предприятияСкачать

Вертикальный анализ финансовой отчетностиСкачать

Баланс, PL, Кэш-фло - базовые понятия в финансах и основы финансового анализа.Скачать

Анализ финансового состояния и хозяйственной деятельности организацийСкачать

Понятие и значение экономического анализа. Предмет, содержание и задачи экономического анализаСкачать

Бухгалтерский баланс - просто о сложномСкачать

Анализ финансовой деятельности компании. Из чего состоит и что включает?Скачать

Виды макроэкономического анализаСкачать