- Сущность кредитования — функции, виды и принципы!

- Сущность кредитования

- Принципы кредитования

- Функции кредитования

- Виды кредита

- Понятие и функции кредита, принципы кредитования

- Функции кредита

- Понятие кредита, причины существования кредита. Функции, принципы и формы кредита

- Функции и принципы кредита

- Формы (виды) кредита и их характеристика

- Функции кредита

- Понятие кредита и его принципы

- Основных принципов насчитывается шесть – это:

- Функции кредита. и правила

- Аккумуляция денег

- Эмиссионная

- Функции кредита это!

- Вывод

- 1 Сущность и формы кредита

- 1.1 Понятие и сущность кредита

- 1.2 Формы кредита

- 🎦 Видео

Видео:Что такое кредит (10-11 классы)Скачать

Сущность кредитования — функции, виды и принципы!

Сущность кредитования

Кредитование существовало во все времена. На сегодняшний день есть множество различных способов, форм предоставления кредита. При этом всегда участниками данного социального взаимодействия являются заемщик и кредитор. Объект кредитования – ссудная стоимость. Участники кредитных отношений заключают между собой договор, где прописываются все условия и детали предоставления сделки.

Кредитный договор

Сущность кредитования

Реклама кредита

В настоящее время под кредитованием понимают передачу одним субъектом другому товаров, денег, материальных ценностей во временное пользование. Все эти ценности предоставляются при условии возврата, оплаты и соблюдения сроков.

Реклама кредита

Предоставление кредита сопровождается установкой определенного процента надбавки, которую получатель кредита должен оплатить в обмен на предоставленные ему в пользование ценности.

В кредитном договоре, который подписывают заемщик и кредитор, отображаются все детали сделки. Как правило, заключение кредитного соглашения сопровождается страхованием возможных рисков.

Это дает возможность кредитору защитить свои интересы при неуплате средств заемщиком.

Субъекты кредитования:

- кредитор (тот, кто предоставляет кредит);

- заемщик (тот, кто оформляет на себя кредит).

В качестве субъекта может выступать любой гражданин, обладающий возможностью наложения на себя определенных обязательств, прописанных в условиях сделки. Один и тот же субъект бывает и кредитором, и заемщиком.

Так, современные банки выступают одновременно в обеих ролях.

Они являются кредиторами для граждан, которые обращаются к ним с целью получения кредита, и, при этом, сами берут в качестве заемщика денежные средства в крупных финансовых организациях (например, в Центральном банке РФ).

Объект кредитования: ссудный капитал (денежная сумма, либо товар, предоставляемый в кредит). Источниками получения данного капитала являются свободные средства в производственной сфере, личные денежные средства, сбережения государства.

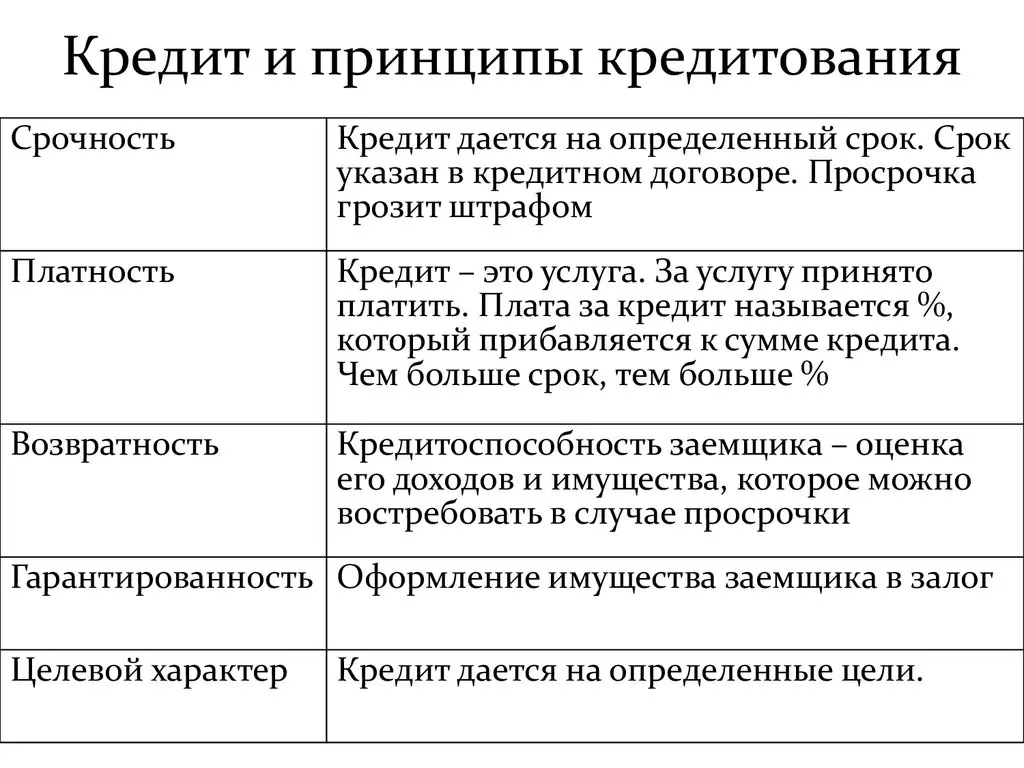

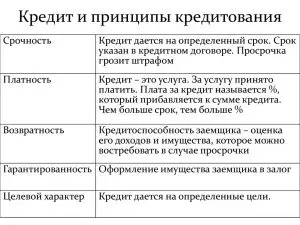

Принципы кредитования

Принципы кредитования

Система кредитования основывается на определенных принципах, которые обеспечивают соблюдение интересов все участников процесса (заемщиков, кредиторов, государства). Основные принципы кредитования представлены в таблице.

| Необходимость возврата | Возвратность кредита проявляется в обязанности заемщика вернуть взятые в кредит ценности. Эта обязанность прописывается в соглашении, которое заключают между собой участники кредитных отношений. В данном документе учитывается риск для кредитора, который заключается в неполучении им обратно своих ценностей. Подобные риски подлежат страхованию. |

| Платность | Кредит предоставляется при условии получения денежных средств за него. Условия внесения платы за кредит четко прописываются в двустороннем договоре. |

| Наличие сроков | Сроки всегда указываются в договоре. Наличие строго определенных сроков является залогом возвратности кредита. График погашения платежей и оплаты процентов может быть различным. При наличии соответствующего пункта в соглашении, сроки погашения кредита, а также, график внесения платежей могут быть изменены. |

| Обеспеченность | Обеспеченность кредита – это наличие у заемщика способа гарантированного возврата кредита. Основные способы обеспечения возвратности: закладывание имущества, гарантия, поручительство платежеспособных посредников (физических, юридических лиц), наличие страховки от неуплаты, ценные бумаги и др. |

| Целевой характер | Цель оформления кредита важна, прежде всего, для получателя средств. Но и кредитор заинтересован в информации относительно целевой направленности кредита. От того, с какой целью берется кредит, зависят во многом сроки, условия его возвратности. |

| Вариативность | Кредит предоставляется на различных условиях. Учитывается, к какой категории относится заемщик. Все клиенты делятся кредиторами на две основных группы: желательные и нежелательные. К первой группе относятся заемщики с положительной кредитной историей, либо высокой степенью надежности (благодаря уровню дохода и социальному положению). Вторая группа — заемщики с отрицательной кредитной историей, либо с низким уровнем дохода и сомнительным социальным положением. Помимо данного ключевого деления на группы каждое кредитное учреждение имеет прописанную более сложную и структурированную классификацию клиентов. |

Функции кредитования

Функции кредитования

Кредитование выполняет следующие важные для общества функции.

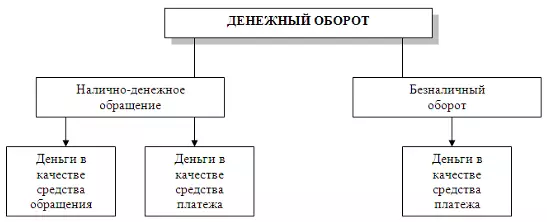

- Перераспределение финансов. Так, денежные средства клиентов находятся в банке и, при этом, могут быть направлены на какие-либо нужды (например, предоставление финансов в временное пользование крупному производителю).

- Увеличение оборота денежных средств. Выдача небольших кредитов на маленькие сроки позволяет кредитным организациям пополнить свой оборотный капитал.

- Регулирование совокупного оборота денежных средств. ЦБ при помощи различных методов и инструментов формирует ставки по кредитам, что помогает регулировать совокупный денежный оборот.

- Эмиссия. Реальные деньги заменяются кредитными деньгами.

- Контроль. Наличие кредита дает возможность получать информацию о платежеспособности клиента, о графике погашения кредита.

- Инвестирование. Предоставление кредитов для крупных инвестиционных проектов.

Виды кредита

Существует несколько разновидностей кредитования. Основные виды кредита.

| Коммерческий | Предоставление одной организацией другой организации различных товаров (с отсрочкой платежа). Это дает возможность кредитору ускорить темпы сбыта продукции и получить больше прибыли в итоге. |

| Банковский | Данный кредит в настоящее время является самым распространенным. Банки и финансовые организации предоставляют заемщикам денежные суммы в качестве ссуд. Подобный вид кредита дает множество возможностей, так как не ограничивается определенными суммами и сроками. |

| Потребительский | Возможность покупателей приобрести товары с отсрочкой (коммерческая форма), либо при помощи ссуды (банковская форма). |

| Ипотечный | Кредиты с длительным сроком действия, которые выдаются под залог личной недвижимости, земли, производственного помещения и т.д. |

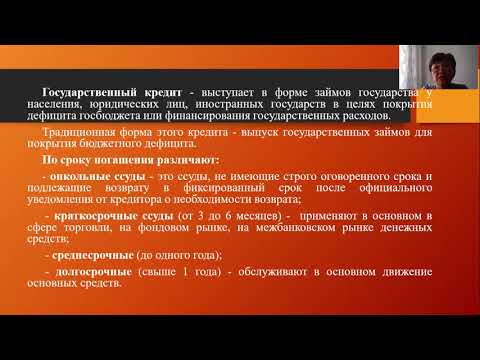

| Государственный | Заемщиком выступает государство. Оно берет денежные средства у населения, юридических лиц, иных государств. Делается это при дефиците бюджета (для покрытия основных государственных расходов). |

| Международный | В международном кредитовании принимают участие государства и различные финансовые организации. Кредиторы из какой-либо страны предоставляют денежные средства заемщикам, находящимся в другой стране. |

| Сельскохозяйственный кредит | Кредиты, предоставляемые на большие промежутки времени представителям сельского хозяйства. |

| Лизинговый кредит | Кредитные отношения между двумя субъектами, которые основываются на передаче имущества, недвижимости, оборудования в лизинг. |

| Ломбардный кредит | Кредит на небольшой срок под залог недорогого имущества, которое легко реализовать при необходимости. |

| Ростовщический кредит | Подобный вид кредита почти не встречается в наше время. Он сохранился только в слабо развитых странах, где кредитная система почти не развита. Кредитором является конкретный человек, банк, меняльная контора. |

Таким образом, кредитование – это получение во временное пользование различных ценностей при условии возврата предоставленных средств, уплаты процентов, соблюдения графика выплат. В кредитных отношениях принимают участие заемщик и кредитор. Объект — ссудный капитал. В зависимости от формы, целей предоставления кредита выделяют несколько разновидностей кредитования.

https://www.youtube.com/watch?v=BWh0YLDZuAw

Виды кредита

Видео:Формы и виды кредитаСкачать

Понятие и функции кредита, принципы кредитования

В научной и учебной литературе, а также в нормативных документах понятие кредита трактуется неоднозначно. Первый такой момент связан с соотношением понятий «заем» и «кредит».

Кредит (от лат. credit – букв.: он верит) – это заем в денежной или товарной форме, предоставляемый кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование займом. Банковский кредит – основная форма современного кредита.

Заем – это одна из форм кредита, оформляемых в виде договора, соглашения между двумя договаривающимися сторонами: заимодавцем и заемщиком.

Согласно такому договору заемщик получает от заимодавца в собственность или в оперативное управление деньги либо товары, а через определенный срок обязан вернуть равную сумму денег или товары эквивалентной значимости и ценности. Договор займа, как правило, безвозмездный. Взимание процентов по нему допускается в предусмотренных законом случаях, например по заемным операциям кредитных учреждений, ломбардов.

Второй момент связан с соотношением понятий «кредит» и «ссуда». Ссуда – это имущество, вещи, передаваемые в безвозмездное пользование по договору ссуды.

В юридической литературе термин вопреки его точному смыслу часто используют как синоним займа, кредита. В ГК РФ и банковском законодательстве термин «ссуда» не применяется.

В тоже время он широко используется в документах Банка России и литературе.

Банк по определению является кредитной организацией, а ссуды относятся к числу самых важных видов банковских активов и приносят банкам основную часть их доходов. Это сделка, договор между юридическими и/или физическими лицами о займе.

Потребность в кредите вызвана неравномерностью кругооборота индивидуальных капиталов.

Он выступает в качестве формы разрешения противоречия между накоплением временно свободных денежных средств у одних экономических субъектов и потребностью в них – у других.

Один из партнеров сделки (ссудодатель, кредитор) предоставляет другому (ссудополучателю, заемщику) деньги на определенный срок с условием возврата эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента.

Кредитными отношениями являются все денежные отношения, связанные с предоставлением и возвратом ссуд, организацией денежных расчетов, кредитованием инвестиций и т.д. Объективной основой кредита является движение стоимости в сфере обмена. Кредит имеет денежную природу.

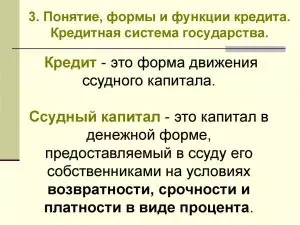

Ссудный фонд – макроэкономическое понятие. Формирование и использование ссудного фонда представляет собой движение ссудного капитала. Кредит – форма движения ссудного капитала.

Банк как посредник аккумулирует временно свободные средства, формируя ссудный капитал, и представляет его во временное распоряжение тем лицам, которые испытывают потребность в привлечении дополнительных финансовых ресурсов на определенных условиях.

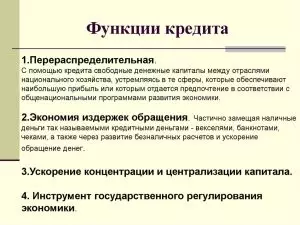

Функции кредита

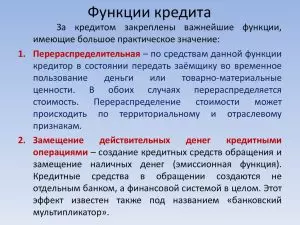

Роль кредита выражена в его функциях:

— распределительная – между всеми хозяйствующими субъектами в зависимости от потребностей. Может быть распределение по территориальным и отраслевым признакам. Распределение ссудного фонда страны на возвратной основе;

— эмиссионная – кредит оказывает влияние на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Способствует созданию кредитных средств обращения и замещение наличных денег;

— воспроизводственная – более быстрый процесс обновления техники, технологии, капитализация прибыли, концентрация производства;

— стимулирующая – кредит стимулирует формирование источников капитала для расширения производства на новой технической основе;

— контрольная – контроль за эффективностью деятельности хозяйствующих субъектов. Реализуется путем контроля за состоянием заемщика, соблюдением принципов кредитования.

Видео:Необходимость кредита, функции, виды и формыСкачать

Понятие кредита, причины существования кредита. Функции, принципы и формы кредита

Слово «кредит» происходит от латинского «creditum» — ссуда, долг или «credere» — верить. В русском языке, в 15-16 веках в нормативном обороте использовали термин «займ» («заем»), что означало получение любого чужого имущества на срок за вознаграждение с обязательным условием возврата. Термин «кредит» появился в России лишь в 19 веке в рамках реформы Столыпина П.А.

Вообще, возникновение кредита напрямую связано со сферой обмена, где владельцы товаров вступают в экономические отношения.

В настоящее время на основе кредита аккумулируются денежный капитал, высвободившийся в процессе воспроизводства промышленного и товарного капиталов, денежные доходы и сбережения различных социальных групп общества, временно свободные средства государства. Субъектами кредитных отношений обязательно являются кредитор и заемщик.

Кредит – это экономическая категория, которая представляет собой форму движения ссудного капитала (ссуженной стоимости), то есть капитала, предоставляемого в ссуду от кредитора к заемщику на условиях срочности, платности, обеспеченности.

Широкое применение кредита в современной экономике определяется потребностями участников хозяйственных сделок, которые, с одной стороны, диктуют спрос на временно свободные ресурсы (необходимость кредита) или же создают предложение данных ресурсов (возможность кредита).

Необходимость существования кредита определяется следующими причинами:

- для физических лиц – желание иметь определенные блага сегодня, а рассчитываться за них в течение определенного периода;

- для юридических лиц – необходимость оборотных средств (наличие сырья, материалов, полуфабрикатов), погашение задолженности, создание или расширение предприятия (потребность в инвестициях);

- для государства – покрытие дефицита бюджета путем выпуска ценных бумаг, общенациональные программы.

Возможность существования кредита в экономике определяется кругооборотом стоимости между сферами производства и обращения. Кроме того причинами существования кредита являются:

- формирование временно свободных ресурсов в виде амортизационных отчислений (со времени начисления до момента использования они становятся временно свободными);

- чистая прибыль предприятия, из которой формируются резервы и средства на расширение производства в будущем;

- возможный временной разрыв между моментом получения выручки товаропроизводителем и необходимостью вложения средств в новый производственный цикл;

- сбережения и накопления населения.

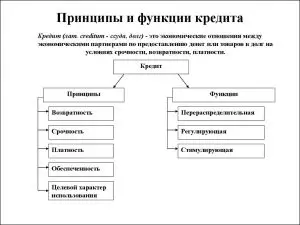

Функции и принципы кредита

Вопрос о функциях и принципах кредита является дискуссионным. Чаще всего авторы называют следующие функции кредита:

1. Аккумуляция временно свободных денежных средств – позволяет формировать финансовую основу для расширенного воспроизводства в экономике. С помощью этой функции реализуется возможность кредита.

2. Перераспределительная функция – ключевая (ее выделяют все экономисты). Через реализацию этой функции происходит перетекание капитала в территориально-отраслевом разрезе экономической системы на рыночных принципах (в отличие от сферы финансов, где средства перемещаются на основе административных методов управления).

3. Замещение наличных денег и сокращение издержек обращения – выполняется как эмиссионным банком страны, так и коммерческими банками (в основном последними) через выпуск векселей, чеков и обращающиеся депозиты.

https://www.youtube.com/watch?v=vqjTO8x0Neg

При практической организации любой операции на рынке ссудных капиталов строго соблюдаются принципы кредитования:

1. Срочность кредита — основной отличительный признак кредита как экономической категории. Этот принцип предполагает необходимость возврата кредита в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе.

2. Возвратность кредита — необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком.

Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности.

3. Платность кредита – право кредитора на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

4. Обеспеченность кредита — необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств. Первичное обеспечение кредита – денежный поток заемщика, вторичное — залог, гарантия, поручительство, страхование ответственности заемщика за невозврат кредита.

5. Целевой характер кредита. Данный принцип распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора.

Некоторые экономисты кроме названных выделяют в качестве принципов: дифференцированность (Воронин), аккумуляции и перераспределения ресурсов (Лаврушин).

Формы (виды) кредита и их характеристика

В теории кредита нет единой классификации форм (видов) кредита. Исходя из того, кто является кредитором, а кто заемщиком в кредитной сделке формы (виды) кредита можно классифицировать следующим образом:

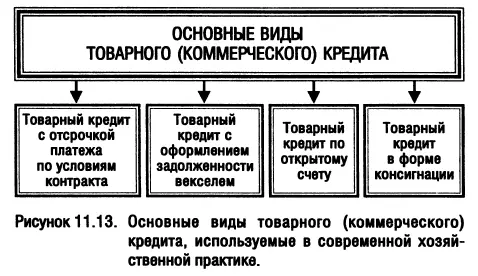

1. Коммерческий кредит. Исторически раньше появился коммерческий кредит, так как он возник непосредственно из процесса производства и реализации товаров. Объектом кредитной сделки является товарный капитал.

Современный коммерческий кредит – это кредит, предоставляемый предприятиями друг другу, то есть кредиторами и заемщиками здесь выступают действующие юридические лица, организации, индивидуальные предприниматели.

Для оформления коммерческого кредита используется вексель – долговое обязательство покупателя перед поставщиком.

2. Банковский кредит. Здесь кредитором является кредитная организация (банк), а заемщиком может быть любой субъект рынка. Банковский кредит – самый распространенный вид кредита.

3. Потребительский кредит. Он может являться и частью банковского кредита. Как особая форма, потребительский кредит означает предоставление отсрочки платежа при покупке товаров длительного пользования. Кредиторами здесь являются коммерческие банки или небанковские кредитные организации, а заемщиками – физические лица.

4. Государственный кредит. Это такая форма кредита, при которой в качестве кредитора или должника выступает государство.

В качестве кредитора государство кредитует отдельные отрасли, предприятия, в деятельности которых заинтересовано (активная форма государственного кредитования).

При пассивной форме государство выступает в качестве заемщика, а кредиторами являются физические лица, приобретающие государственные ценные бумаги. Эта форма используется государством для покрытия дефицита государственного бюджета.

5. Международный кредит. Эта форма кредита необходима для обслуживания движения ссудного капитала между странами. Международный кредит – это кредит, предоставляемый одними странами (в лице Министерства финансов), их банками, юридическими и физическими лицами другим странам, их банкам, юридическим и физическим лицам на условиях срочности, возвратности и уплаты процентов.

Видео:Банкротство физических лиц: про дорогое имущество, просрочки и совместный супружеский кредитСкачать

Функции кредита

Функции кредита не останавливаются только на удовлетворении материальных потребностей посредством выдачи денежных средств, как считают многие.

Существование в современном мире экономики такого понятия как «кредит» является очень облегчающим фактором в жизни не только единичных потребителей, но и всего государства в целом.

Что такое кредит, знает, пожалуй, даже ребенок, однако о том, какую сущность и структуру имеет эта экономическая категория, догадываются далеко не все.

Чем выступают займы в экономической жизни страны и для чего они нам так необходимы? Разберемся со всем по порядку.

Понятие кредита и его принципы

Займы, ссуды, транши, одалживание – все эти понятия можно объединить в общеизвестный термин кредита, который выступает как:

- товар, который продавец отдает по специфической цене (процент) и на оговоренных условиях (период пользования, дата возврата);

- форма экономических отношений, базирующаяся на передаче от собственника к заемщику определенных материальных благ и ценностей, с четкими условиями погашения, оплаты и соблюдением сроков.

Основных принципов насчитывается шесть – это:

- платность;

- возвратность;

- срочность;

- обеспеченность;

- направленность;

- дифференцированность.

Платность является ничем иным, как ежемесячными платежами, которые заемщик обязуется выплачивать на протяжении всего действия кредитных соглашений.

https://www.youtube.com/watch?v=IWoDxlLiDJc

Возвратность представляет собой соблюдения всех пунктов подписанного договора кредитования и выполнение клиентом основного правила – отдать кредитору всю сумму выданных в пользование денежных средств.

Поскольку нарушение этого принципа может привести к сильному финансовому ущербу стороны-занимателя, то нынешние сделки практически каждого банка не обходятся без сопровождения страховки.

Оформляя ее, финансовые институты получают желаемые гарантии и ограждают себя от кредитных рисков, а дебиторы, в свою очередь, имеют определенную страховку в случае наступления форс-мажорных ситуаций (болезнь, потеря работы и пр.).

Срочность выступает в естественной форме, отвечающей за обеспечение возврата денег и говорит о том, что взятый займ должен быть не просто отдан назад и причислен к общей сумме капитала банка, главный упор делается на погашение точно в срок.

Обеспеченность кредита выражается подкреплением платежеспособности клиента в глазах банка. В основном, таким гарантом выступают залоги недвижимости, автомобилей и других ценностей при оформлении договора кредитования на крупные суммы.

Для того, чтобы организация, предоставляющая ссуду, могла оценивать положение финансов у заемщика, было введено правило о целях, на которые берутся деньги.

Последний и очень выгодный для обоих сторон, принцип дифференцированности заключается в поиске оптимальных решений по выдаче денег в зависимости от индивидуальных потребностей и возможностей клиентов.

С помощью данного принципа, банк имеет возможность внутреннего деления заемщиков на типы, каждому из которых присваиваются рейтинги, обозначаются граничные суммы денежных средств и прочие нюансы.

Функции кредита. и правила

Рассматривая данный финансовый элемент, многие ученые не сходятся во мнениях, чем же все-таки является функция кредита.

Кто-то считает, что это полное отображение сущности займа, кто-то склоняется в сторону того, что данный аспект осветляет только некоторые характерные черты.

Так или иначе, это явление достаточно изменчиво, поскольку зависит от разновидностей кредита, его условий и общего механизма кредитования.

Основные разновидности функций кредита:

- перераспределительная;

- реновация натуральных денег кредитными операциями;

- экономия издержек обращения;

- контролирующая;

- превращение в капитал неактивных доходов.

Аккумуляция денег

К первой функции кредита относится процесс аккумуляции денег, находящихся в свободном распоряжении банка (от различных домохозяйств, предпринимательских вкладов и т.д.) в определенный период времени и превращение данных финансов в ресурс займового капитала.

Таким образом, идет перераспределение денежных накоплений организации в пользу тех клиентов, которые желают воспользоваться свободными средствами на условиях начисления процентов.

Таким круговоротом банковская структура обеспечивает увеличение собственного фонда, давая возможность людям, нуждающихся в ссудовой поддержке, получить требуемые деньги.

Перераспределение может быть разных видов:

- межотраслевое (когда отрасль деятельности кредитора отличается от отрасли заемщика; на данный момент такая форма является решающей);

- внутриотраслевое;

- межтерриториальное (клиент и заниматель находятся в разных регионах).

Стоит помнить о том, что перераспределять средства внутри одного и того же предприятия запрещено, хозяйство не имеет права кредитования самого себя.

Эмиссионная

Вторая функция кредита (эмиссионная). Представляет собой замещение финансовых средств в их натуральном виде на более удобные в использовании среди экономической обстановки специальные денежные знаки.

При первых признаках появления ссуд, были выпущены векселя, чеки и банкноты, после чего золото потеряло свое монетарное значение.

Сегодня не существует уже никаких векселей, конечно же, но занимающие в долг структуры перешли на электронные деньги, безналичные расчеты и внедрение кредитных карт.

https://www.youtube.com/watch?v=9_U-y58cWXI

В списке функций кредита также присутствует пункт об экономии издержек. Что это за явление?

Существуют определенные промежутки времени, когда некоторые деньги из банковского капитала высвобождаются. Вовремя мобилизуя их в отдельные предприятия, нуждающиеся в займе, удается достигнуть требуемого обеспечения оборотных средств и ускорения общих оборотов.

Как результат, банковские организации получают экономию в издержках по обращениям, и все остаются при своих выгодах.

Функции кредита это!

Функции кредита – это обязательный контроль за протеканием всего процесса, за точным выполнением всех условий соглашения каждой из сторон, а также за соблюдением сроков.

Кроме того, присутствует скрупулезный анализ с экономической точки зрения и полная трезвая оценка каждого контрагента.

Рекомендуем: «Как оформить экспресс кредит?»

Здесь основным инструментом выступает административно-волевое влияние на заемщика и перед тем, как выдать ссуду, проводится ряд проверок на подтверждение положения финансов, общая кредитоспособность, тщательный прогноз возможных рисков и их последствий, и многие другие характеристики.

Последним видом, но не менее заслуживающим внимания, выступают функции кредита капитализации. Огромный их плюс и значение заключается в том, что можно трансформировать сбережения и накопления для получения дохода, т.е. в ссудный капитал.

Вывод

Подводя итоги, можно выделить следующее.

- Кредит – это уникальный финансовый инструмент, который дает возможность существования и развития всех хозяйствующих предприятий государственного и финансового типа на территории Российской Федерации.

- Базируясь на главных принципах, строится структура кредитных отношений между клиентами и банковскими организациями, обеспечивая постоянный поток и круговорот денег в стране.

- Существуют определенные функции кредита, которые помогают его реализации в денежной сфере и обеспечивают оптимальные требования для регулирования имеющихся денег на поддержание и удовлетворение экономических потребностей всех субъектов.

- Выполнять полноценное функционирование и проявит наиболее полно сущность и свои возможности, кредит может только при условиях хорошо развитой рыночной экономики.

Видео:Потребительский кредит: правила использования и права заемщикаСкачать

1 Сущность и формы кредита

Сущность и формы кредита

Карпов С.Д.

Владимир – 2010

Введение

1 Сущность и формы кредита

1.1 Понятие и сущность кредита

1.2Формы кредита

1.3 Теории кредита

2 Банковская система страны и ее структура

2.1 Понятие и признаки банковской системы

2.2 Структура современной банковской системы

2.3 Развитие банковской системы РФ и ее современное состояние

2.4 Классификация банков

3 Коммерческие банки и их операции

3.1 Понятие коммерческого банка, принципы и цели его деятельности

3.2 Организационные основы построения системы управления коммерческим банком

3. 3 Пассивные операции коммерческого банка

3.4 Виды и структура активных операций коммерческого банка

3.5 Классификация банковского кредита

4 Мультипликативное расширение банковских депозитов

Заключение

Литература

Введение

На базе неравномерности кругооборота и оборота капиталов естественным становится появление отношений, которые устраняют несоответствие между временем производства и временем обращения средств, разрешают относительное противоречие между временным оседанием средств и необходимостью их использования в народном хозяйстве. Таким отношением является кредит.

Кредит становится неизбежным атрибутом товарного хозяйства. Кредит берут не потому, что заемщик беден, а потому, что у него в силу объективности кругооборота и оборота капитала в полной мере недостает собственных ресурсов, так как их нерационально накапливать про запас, они все время находятся в движении, в обороте.

Первым отличием кредитных отношений от денежных является различие состава участников. Деньги как всеобщий эквивалент становятся таковыми в результате отношений между продавцом и покупателем, между получателем денег и их плательщиком.

Стоимость совершает при этом встречные движения: товар переходит от продавца к покупателю, деньги — от покупателя к продавцу. В кредитной сделке участвуют другие субъекты, а именно: кредитор и заемщик. Второе отличие кредита от денег заключается в отсрочке платежа за тот или иной товар.

В этом случае участвуют и кредит, и деньги в функции средства платежа. Кредит как экономическая категория проявляет свою сущность не в платеже по истечении отсрочки, а в самом факте отсрочки платежа.

https://www.youtube.com/watch?v=oQ9auMlsKDk

В акте платежа деньги проявляют свою суть не только в связи с истечением отсрочки платежа, связанного с движением кредита.

Для участников кредитных отношений, для кредитной сделки не это выступает существенным моментом. Кредитор и заемщик проявляют заинтересованность в предоставлении и получении стоимости на определенное время. Кредит удовлетворяет временные потребности участников кредитной сделки.

1.1 Понятие и сущность кредита

Кредит (лат. с reditum — ссуда, долг) — это экономические отношения между экономическими партнерами по предоставлению денег или товаров в долг на условиях срочности, возвратности, платности.

Предпосылкой возникновения кредита послужило имущественное расслоение общества в период разложения первобытнообщинного хозяйства, однако, условия необходимые для появления кредитных отношений создают товарно-денежные отношения .

Причины для появления и развития кредита можно разбить на 2 группы: общие и специфические:

К общеэкономическим причинам относятся:

• наличие товарно-денежных отношений;

• товарное производство.

К специфическим:

• временное высвобождение денежных средств у одних экономических субъектов;

• временная потребность в денежных средствах у других экономических субъектов.

Данные временные условия для возникновения кредитных отношений являются результатом колебаний в процессе кругооборота основных фондов, обусловленные несоответствием между потребностью в крупных единовременных затратах на обновление производственных фондов и постепенным характером восстановления их стоимости в процессе реализации товаров.

Условия возникновения кредитных отношений:

• Кредит — заимствование чужой собственности. Это обуславливает необходимость материальной ответственности участников кредитной сделки по взятым на себя обязательства. Материальная ответственность имеет юридическую и экономическую стороны.

Юридическая сторона характеризует правомочность лиц сделки вступать в кредитные взаимоотношения.

Экономическая сторона подтверждается наличием у заемщика в собственности активов и их способностью приносить доход, достаточный для развития производства и возмещения кредита.

• Совпадение экономических интересов заемщика и кредитора. Такое возможно при наличии свободных денежных средств у кредитора и их нехватка у заемщика, При этом для возникновения кредитной сделки решающее значение имеет согласование суммы, срока, обеспечения и платы за предоставление денежных ресурсов во временное пользование.

Субъекты кредитных отношений:

• кредитор — субъект, предоставляющий стоимость во временное пользование. Источником средств для выдачи кредита могут собственные или заемные средства. Широкое развитие кредита привело к сосредоточению кредиторских функций у специализированных финансовых институтов — банков.

Целью предоставления кредита, как правило, является получение прибыли в виде ссудного процента, Поэтому кредитор заинтересован в эффективном использовании ссужаемой стоимости. Кредит предполагает производительное использование, что является гарантией возврата кредита .

• Заемщик -субъект, получающий ссуду. Желание получить кредит должно быть подтверждено экономическими и юридическими гарантиями возврата ссуды по истечении ее срока. Обязанность заемщика возвратить кредит вытекает из того, что заемщик не становиться собственником ссужаемой стоимости, а лишь реализует в отношении ее права временного пользования.

Объектом кредита выступает ссужаемая стоимость.

Сущность кредита и его роль проявляется в функциях:

• перераспределительная;

• регулирующая;

• стимулирующая.

Перераспределительная функция. С ее помощью происходит перераспределение национального дохода между экономическими субъектами.

Назначение этой функции — удовлетворение временных потребностей в средствах у юридических и физических лиц, а также государства за счет временно свободных денежных средств других лиц. Особенностью функции является то.

что она охватывает только временные свободные средства и удовлетворяет только временные потребности в средствах платежа и обращения.

https://www.youtube.com/watch?v=qEwHbu05h8s

Перераспределительная функция кредита охватывает перераспределение не только денежных средств, но и товарных ресурсов (коммерческий, лизинговый, частично потребительский кредиты). Кредитное перераспределение может иметь прямой характер (без участия финансовых посредников) и осуществляться через финансовых посредников (банки, инвестиционные фонды, страховые организации и пр.).

Регулирующая функция заключается:

• в способности кредита обеспечивать непрерывный воспроизводственный процесс (за счет ссуженной стоимости привлекаются необходимые дополнительные ресурсы для организации производства);

• в регулировании структуры общественного производства и создании сбалансированной экономики (норма процента выступает главным фактором межотраслевого и межтерриториального перелива капитала. Свободный перелив капитала создает условия для быстрого удовлетворения возникающего спроса на товары и услуги. Благодаря ссудному капиталу создается необходимое предложение товаров и услуг) .

Стимулирующая функция состоит в том, что заемщик, заключивший кредитной соглашение, берет на себя обязательства вернуть не только основную сумму долга, но и проценты (вознаграждение кредитору), а это требует, во-первых, производительного использования кредита и, во-вторых, повышения эффективности производства.

1.2 Формы кредита

По вопросу выделения форм кредита нет однозначного ответа. Каждым исследователем выделяется разный перечень форм кредита. Мы рассмотрим наиболее часто встречающиеся формы кредита. В основе выделения форм кредита в большинстве случаев лежат следующие признаки:

• цель кредитования;

• субъекты, участвующие в кредитной сделке.

В соответствии с данными признаками различают следующие формы кредита:

• Банковский кредит. Кредитором в сделке выступает банк. Цель кредитования может быть самой различной. Является самой распространенной формой кредита.

• Государственный кредит. Одной из сторон кредитной сделки выступает государство. Государственный кредит может быть: внутренним и внешним; централизованным и децентрализованным и пр.

• Коммерческий кредит — кредитная сделка между двумя хозяйствующими субъектами — продавцом (кредитором) и покупателем (заемщиком), при которой предприятие продавец предоставляет отсрочку платежа за свой товар, а покупатель передает продавцу вексель как долговое свидетельство и обязательство платежа. Коммерческий кредит представляет собой товарную форму кредита.

• Потребительский кредит. Заемщиком выступает население. Потребительский кредит предоставляется: торговыми компаниями банками, специальными кредитно-финансовыми институтами.

Целью потребительского кредита может быть жилищное строительство или приобретение жилья, но чаще всего потребительский кредит выдается для приобретения товаров длительного пользования.

Потребительский кредит может быть: денежным и товарным; па полную стоимость приобретаемого товара или на его часть; инвестиционным (приобретение жилья) или текущим.

• Ипотечный кредит — предоставление ссуд под залог недвижимого имущества. Заемщиком выступают главным образом физические лица. Кредит выдается под залог жилых домов, квартир, производственных зданий, сооружений, складских помещений, земельных участков.

🎦 Видео

Кредитование. Видеоурок по обществознанию 11 классСкачать

Как устроена Банковская системаСкачать

Сущность кредита, его структура и элементыСкачать

Виды и функции денег | Деньги и денежные средства | МакроэкономикаСкачать

Понятие, функции и роль финансовСкачать

«Что мёртвому припарки» - новый закон о самозапрете на кредит против мошенниковСкачать

КредитыСкачать

zoom Сущность и функции кредитаСкачать

Банковский кредитСкачать

Видеоурок "Основные принципы кредита" - Орынбаев Б.К.Скачать

Финансы и кредит. Лекция 4. Кредит. Кредитная системаСкачать

Финансовая грамотность. Виды кредитов.Скачать

Дебет и кредит простыми словамиСкачать

Что такое «Потребительский кредит»?Скачать

Жизнь в КРЕДИТ или Как долги разрушают жизнь | Секрет миллиардераСкачать